2022-12-13

转载自微信公众号湘股策(xiangguce)

作者 | 腰腰零

上市刚满一年,IPO未能足额募资的华纳药厂便迫不及待地开启再融资,方式是可转债。

8月30日,华纳药厂公告称,拟向不特定对象发行可转换公司债券,募集资金总额不超过7亿元(含7亿元)。

10月27日,华纳药厂向上交所递交了募集说明书的申报稿。11月5日,上交所向华纳药厂发出本次募资的首轮问询,对募资的必要性、募资项目未来收入可持续性、市场推广费等问题进行灵魂发问。

截至目前,华纳药厂还未回复问询,仅在12月13日将可转债募资金额微调至6.91亿元,并更新了三季报财务数据。

今年是华纳药厂上市的第二年,公司于2021年7月13日登陆科创板。

其实,公司去年的IPO募资情况并不如人意,相对原计划的13.82亿元打了个对折,到手募集资金净额为6.56亿元。截至今年6月30日,公司前次募集资金尚有4.63亿元未使用。

也就是说,上市一年多,募集资金使用率仅为29.42%,难怪上交所要问本次募资的必要性何在?

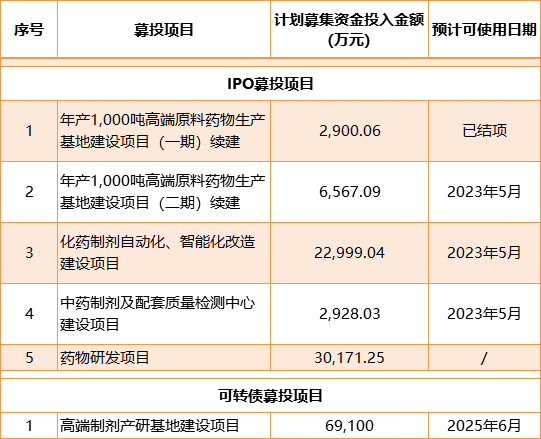

此次可转债,公司瞄上的依旧是产能扩充,调整后的6.91亿元募资将全部用于高端制剂产研基地建设项目。

两度融资扩产能,迄今却没有一款创新药。越看越像是“误入”科创板的华纳药厂,哪来的底气大举扩充产能?

仿制药挑大梁

这里先普及一个知识点——目前我国对于药品的分类。

根据2020年实施的新版《药品注册管理办法》规定,我国药品注册按照中药、化学药和生物制品等进行分类注册管理。

三大领域的1类药品,均为创新药,是指企业或研究机构独创,并具备自主知识产权专利的药物。接下来,虽然三大领域的说法不一,但大致可分为改良型新药、仿制药。

其中,创新药被称为“医药工业皇冠上的明珠”,研发难度大、投入高、周期长,一旦获得成功,往往能给原研药企带来巨大的利润。

以“技术含量”而论,仿制药无疑处于药品金字塔的最底层,大量竞品的存在使得市场竞争尤为激烈,利润空间也最微薄。

说来有几分尴尬,尽管身处定位于“科技创新”的科创板,多年来为华纳药厂营收挑大梁的,却一直是仿制药。

2018年—2020年,公司仿制药(制剂及原料药)收入分别为3.97亿元、5.81亿元、7.18亿元,贡献了主营业务收入的六到八成。

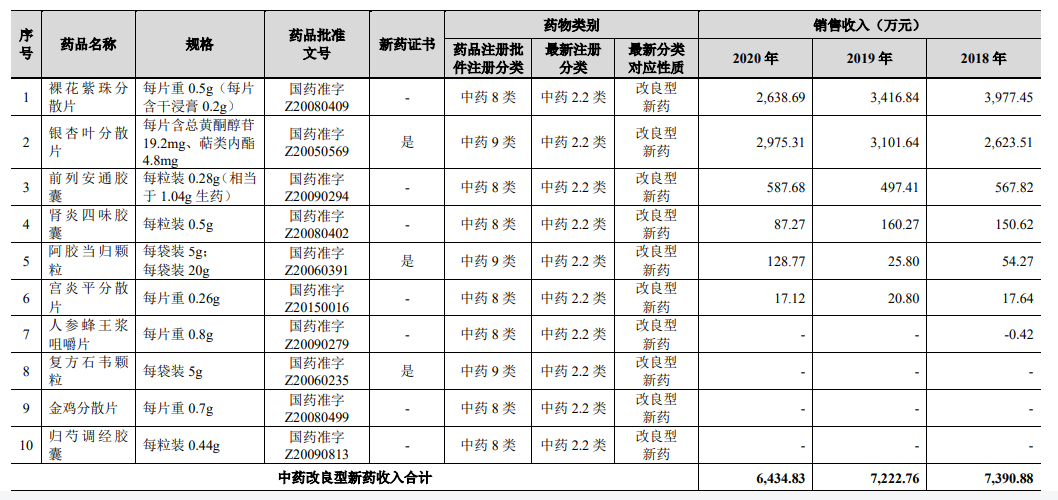

至于创新药和改良型新药,前者始终处于在研状态,后者产品虽有16个之多,但在市场上一直表现平平。

2018年—2020年,华纳药厂改良型新药合计收入占营收的比例都在20%上下波动。2021年,公司的仿制药和改良型新药的销售数据未做详尽披露。

来源 | 上市招股书

除却不温不火的市场表现,公司近年来在新药研发上也陷入僵局。

华纳药厂的16个改良型新药中,仅有2个品种是近五年取得新药证书。其中,左奥硝唑片因身陷3076万元的专利纠纷,被迫停止生产销售,启动市场召回程序。公司上下惟余2021年获批的恩替卡韦颗粒一根独苗,但暂时还看不见具体销售数据。

来源 | 涉及诉讼的公告

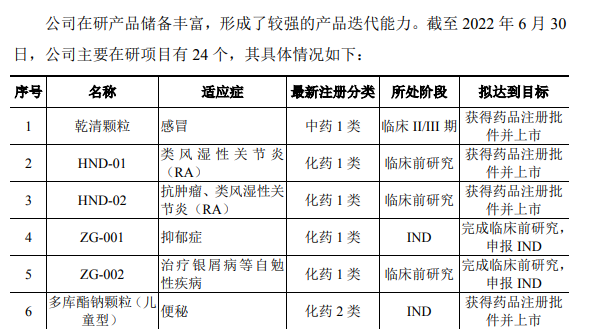

此外,在研的6个新药项目中,仅有乾清颗粒进入临床阶段,其余品种或处于临床前研究阶段、或处于临床研究申请阶段(IND),距离面世仍有较长一段路要走。

来源 | 可转债申报稿

更令人尴尬的是,虽然乾清颗粒是中药1类创新药,但针对的症状却是感冒,其作用是“清热疏风、解毒利咽、止咳化痰”。

即便乾清颗粒顺利研发成功,但究竟能有多大的市场空间,还真不好说。毕竟,这类治感冒的中成药实在太多了,都不用百度,随口就能举出两三个:板蓝根颗粒、三九感冒灵颗粒、银翘解毒颗粒、抗病毒口服液……

上市的没掀起水花,在研的大多进度缓慢,进展较快的创新药还是治感冒的——在新药暂时还起不到支撑的情况下,华纳药厂未来几年的营收增长,依旧要指望仿制药板块。

七成化药待过一致性评价

这不,华纳药厂也是这样想的。

从IPO到可转债的申报稿中,公司都在强调,未来将集中精力攻关仿制药的一致性评价工作:“一致性评价工作时间紧、任务重、投入集中,根据公司一致性评价的安排及预期投入规划,未来数年内将会是公司一致性评价集中投入期”。

首先科普一下,啥是“一致性评价”。通俗来讲,就是针对已经批准上市的仿制药,分期分批进行评价,看其能否在质量与药效上都达到与原研药一致的水平(现阶段主要覆盖化药口服固体制剂和化药注射剂)。

这对仿制药来说,是一个关乎存亡的重量级指标。

轻了说,没有通过一致性评价的品种,就没有资格参加国家药品集中采购,在市场份额竞争中将处于不利地位。

重了说,如果已有同类竞品通过一致性评价,其他药企生产的相同品种则需要在3年内完成一致性评价,否则将失去药品再注册的资格。

这就意味着,对于一家以化药仿制药生产销售为主的药企,一致性评价的工作成果,直接与公司的经营可持续性挂钩。

目前,华纳药厂共有化药注册批件41个。其中,一致性评价过评产品仅有7个,分别为蒙脱石散、聚乙二醇4000 散、磷霉素氨丁三醇散、枸橼酸铋钾胶囊、泮托拉唑钠肠溶片、吗替麦考酚酯胶囊,以及12月6日新披露过评的琥珀酸亚铁片。

除去6个暂不满足要求的品种,公司约有28个化药品种均需开展一致性评价,占比近七成。(由于近期未详细披露,此处使用2021年7月招股书数据)

从销售情况来看,截至6月30日,华纳药厂今年上半年已取得化学批件但未通过一致性评价的制剂产品收入为3.51亿元,占主营业务收入的六成;如果剔除原料药与植物提取物的影响,只看在制剂产品销售收入中的占比,则超过了七成。

很明显,只有尽快通过一致性评价,才能为这部分的营收上个保险,这已经成为华纳药厂未来几年业绩表现的关键所在。

两度扩产谋放量

有意思的是,即使创新药颗粒无收、改良型新药表现平平、七成仿制药亟需过评,但华纳药厂还是极力扩产能。

前次募资仍有4.63亿余额,家中余粮甚丰的华纳药厂,首先要向市场回答的就是募投合理性与必要性的问题。

从IPO到可转债,翻阅两版融资说明书,不难发现,两次募投项目的重点都落在产能建设上。

制图 | 湘股策

并且,两轮扩建中,公司的产能建设重点都不突出,反倒是多个药品产能规划平分秋色。

前次IPO募投项目中,光化药制剂产线建设覆盖药品就达8种之多,如果算上原料药、中药制剂,则更加复杂。

对于本次可转债募投项目,从公司的相关描述中,依然能看出“大杂烩”的趋势——“满足现有产品产能扩大的需求”、“满足在研产品产业化的需求”、“头孢等新特殊剂型拓展的需要”。

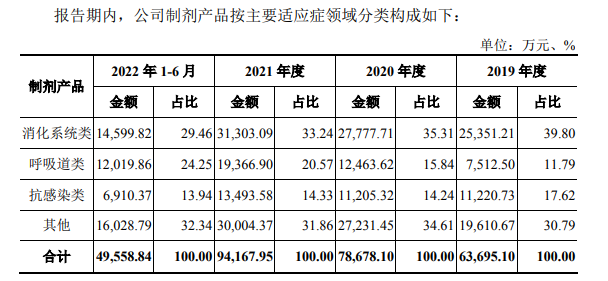

其实,这也正符合华纳药厂近年来的经营状况——产品种类丰富,60个制剂类产品、36种化学原料药。每样都能卖一点,但没有代表性的拳头产品。

从2019年到2020年,卖得最好的吸入用乙酰半胱氨酸溶液和胶体果胶铋干混悬剂,两年间销售收入在营收中平均占比也不过11.30%、9.28%。此外,其他产品无一超过10%。

2021年,吸入用乙酰半胱氨酸溶液由于中标渝鄂琼滇青宁新新疆兵团常用药品联盟带量采购,占比提升至17.07%,其他品种未做详细披露,但从大分类来看,并未出现大幅变动。

来源 | 可转债申报稿

各个单品销售趋势平平,华纳药厂却对产能扩张谜之自信,在可转债募投项目的5条必要性分析中,公司11次提到了“产能”。

真有这么急切吗?

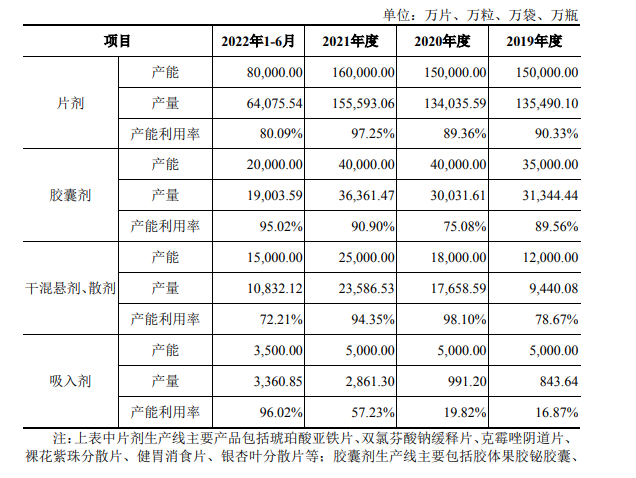

细观公司近年的产能利用率,尽管四类产线在不同年度表现不同,但并不存在近三年均超过90%的生产线。今年上半年,干混悬剂、散剂与片剂生产线的产能利用率都未超过81%。

来源 | 可转债申报稿

当然,公司可以解释为各类型生产线下还有不同的产品分类,募投项目所生产产品的产能仍然是紧缺的。

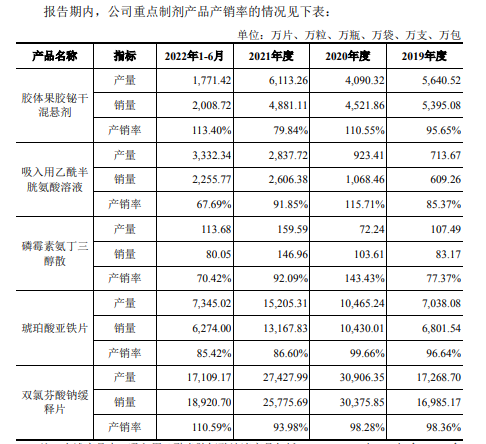

但从当前其有限的披露情况来看,重点制剂产品近年平均产销率仅有双氯芬酸钠缓释片达到100.30%,其余均未超过100%,离短期内两度募资扩建多条产线的急切程度仍有一定距离。

来源 | 可转债申报稿

在可转债募集说明书中,华纳药厂对于产能建设必要性的描述也十分耐人寻味。

针对现有产品,公司认为,“随着公司仿制药一致性评价工作的加速推进,公司未来将有更多产品在通过一致性评价后参与国家集采,公司产品的市场规模将会显著增长,因此,公司需要进一步扩大现有产品的生产能力”。

在研产品方面,公司形容为,“随着公司在研产品陆续取得生产批件,公司亟需提前进行产能布局,以满足新产品规模化生产的需求,从而继续扩大公司的收入及利润规模”。

翻译一下,产能需求会增长,但是有前提,前者要先通过一致性评价,再参加集采竞标;后者则需要生产批件(包括头孢等新特殊剂型)。

在华纳药厂看来,当前开展的23个一致性评价项目,以及处于审评审批中并申请生产的7个新品种,都是“潜力股”,但空间有多大难以评判。

或许正是这种“一切皆有可能”的心态,才令华纳药厂两度“押宝”多条产线。

至于本次募投涉及的具体品种、审批进度、产能规划,华纳药厂均未作进一步披露。而这一部分,恰恰直接关系到公司未来的产能消化。

要想投资者真金白银地为这片想象空间买单,华纳药厂或许需要给出一份更有说服力的计划书。

四成营收做学术推广

谈到药企,高昂的销售费用一直是绕不开的老大难。

2019年—2021年,华纳药厂销售费用分别为3.72亿元、4.25亿元、5.34亿元,2022年上半年为2.65亿元,每期吞噬近一半营收。

如此高昂的销售费用花在哪了?

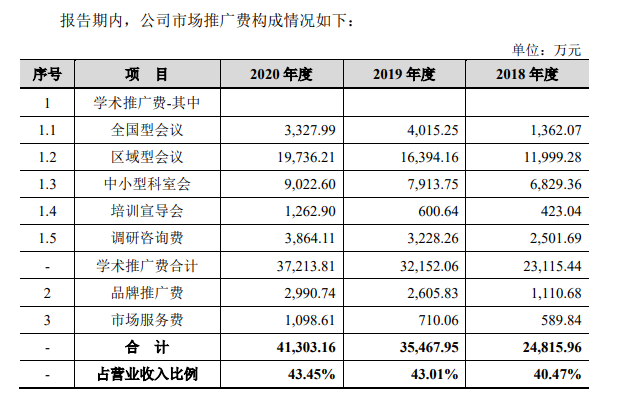

华纳药厂表示,公司的销售费用主要为市场推广费,近三年占比均在95%以上,市场推广费中占大头的则是学术推广。按照公司可循的披露数据,近年来华纳药厂的销售费用几乎全部用于学术推广。

来源 | 上市招股书

事实上,50%的销售费用率和占大头的学术推广费在药企中并非罕见。

“两票制”之下,药企销售环节不再通过多重代理经销商进入医疗机构,而是只保留药企到配送经销商、配送经销商到医疗机构,两道销售环节。

好处是砍掉了中间商的差价环节,买药便宜了。但药品在医疗机构的市场推广工作也由原来的代理经销商直接嫁接到药企头上,而市场推广费用的明细往往极为复杂,每家药企又不尽相同,报表中各项解释五花八门。

其中是否存在销售返点、商业贿赂、费用转嫁等情况,也是近年交易所逢“药”必问的保留项目。

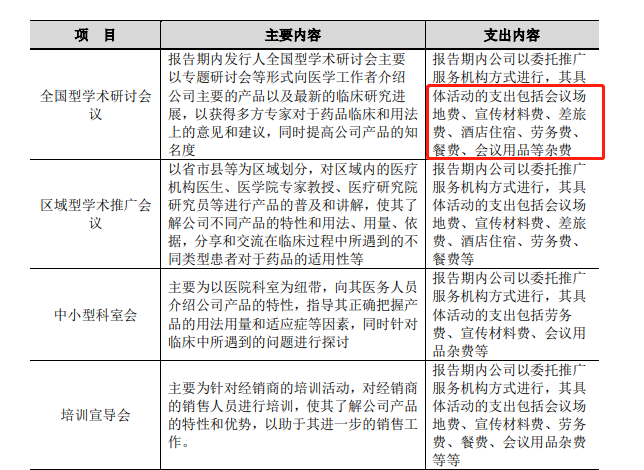

按照华纳药厂的说法,公司的学术推广费包括全国型会议、区域型会议、中小型科室会、培训宣导会、调研咨询活动产生的费用。

每项“开会”的花销中,又包含场地费、宣传材料费、差旅费、酒店住宿费、劳务费、餐费、会议用品等诸多项目。

来源 | 上市招股书

此外,华纳药厂选择的市场推广服务商情况亦有些复杂。

根据公司披露的可查数据,2020年上半年,为公司进行学术推广活动的前五大推广服务商中,有4家均为2019年之后成立的,3家注册资本仅为10万元,其他推广服务商中还存在相当一部分成立当年就成为公司主要推广服务商、区域集中、主要为华纳药厂提供服务等情况。

2021年的IPO过程中,交易所向华纳药厂发出的三轮问询函里,有两轮存在与学术推广相关的大篇幅问询。

此次可转债募资,公司同样被要求核实市场推广中是否存在关联关系、商业贿赂、利益输送的情形。