2022-11-30

转载自微信公众号湘股策(xiangguce)

作者 | 谌食其

新能源汽车销量拉动之下,锂电行业的超高景气期已持续了近三年。但是,即便在行业高光时期,也并非所有业内企业都“钱景”光明。

“只有比亚迪和特斯拉在赚钱,其他都在亏”,这是在整车端广为流传的一句话。即使是在产业链中上游,亦有不少患上了“盈利困难症”的公司。

11月29日,定增刚刚获得证监会注册批复的华自科技正是其中之一。

虽然自称“公司锂电池自动化后段处理系统和设备优势突出,产品和服务获得国内主流锂电池生产企业,如宁德时代、蜂巢能源、赣锋锂业、亿纬锂能等客户的广泛认可”,但华自科技的经营业绩却难见起色。

今年前三季度,华自科技的归母净利润为亏损6085万元,扣非亏损7213万元。

细究之下,华自科技其实正面临着锂电业内技术迭代带来的严峻挑战。然而,公司却在近期抛出增发项目,拟9.1亿元大举进军储能领域。

不过,其增发项目并非抽水蓄能,而是尚处于商用早期阶段的锂电池储能。

这一储能方式的不确定性在于,极有可能被钠电池储能所替代。

锂电设备主业“盈转亏”,却不思技术迭代。筹谋定增,重金押注不确定性较强的储能“试点”“示范”项目。

看上去很美,就是不赚钱,华自科技9.1亿定增这步棋,生生下成了疑问手。

锂电设备业务处境尴尬

2017年,主营水电自动化的华自科技开启上市以来的首次再融资,通过“换股+现金”的方式收购了水处理企业格兰特、锂电设备企业精实机电,进入多元化发展轨道。

这笔收购带来的结果是,华自科技背负了大额商誉,但始终未能从根本上提升公司的盈利能力。

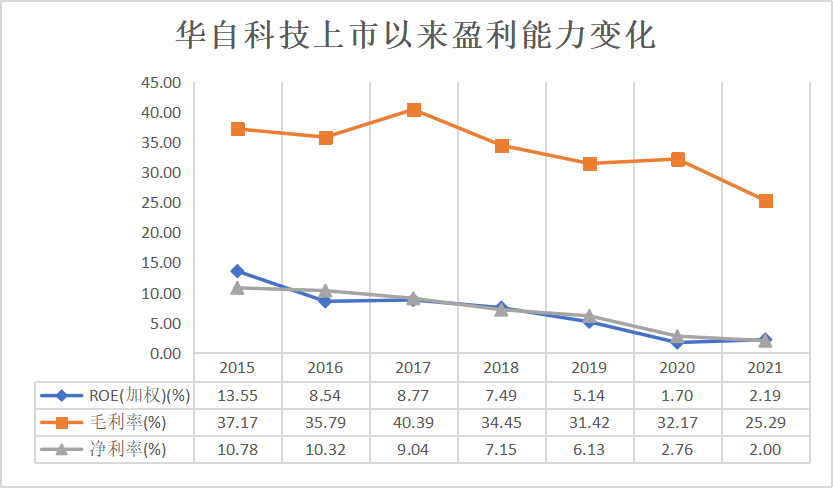

湘股策制图 数据来源:公司公告

2017年至2021年,华自科技净资产收益率(ROE)分别为8.77%、7.49%、5.14%、1.70%、2.19%,快速下滑。

毛利率、净利率亦分别从2017年的40.39%、9.04%,下滑至2021年的25.29%、2.00%。

到了今年前三季度,华自科技干脆“盈转亏”。ROE和净利率分别为-2.42%与-5.71%,毛利率亦下滑至22.95%。

截至三季度末,公司商誉仍有6.47亿元,较当年收购完成后的6.96亿元并未计提多少。

以至于在近期公布的增发问询函中,商誉减值被深交所重点问及。

华自科技的答复则十分巧妙:“水处理行业和新能源装备行业均有较好的发展前景,发行人进一步商誉减值的风险较小”。“未来若因国家相关产业政策调整,或上述公司产品所属下游市场供需发生重大变化,导致其业绩出现大幅下降的情况,则存在商誉减值风险……”

首先,将商誉减值“风险较小”的原因,归于其行业“均有较好的发展前景”,而非自身的竞争力。

其次,将“产品所属下游市场供需发生重大变化”列为商誉减值风险发生的前提之一。

某种程度上,这正是华自科技锂电设备业务如今面临的严峻挑战。

在持续高景气的同时,锂电设备行业亦呈现竞争激烈、技术快速迭代的特征。

华自科技前三季净利骤降293%,同行业头部企业赢合科技、先导智能、杭可科技的业绩却在大幅增长,净利增速分别为109.65%、65.90%与59.51%。

两相对比,境遇犹如天壤之别。

究其原因,华自科技自2017年并购精实机电后,并未在锂电设备领域进一步大举投入,导致公司目前处于既无整线方案、又无高精尖产品的尴尬处境。

目前,锂电池生产工艺链条长,设备种类多。华自科技旗下的精实机电,主要供应后端的化成、分容、测试等三类设备。

相对于赢合科技、先导智能等综合性设备提供商,华自科技因产品稀少,在产业链中能够分得的利润着实有限。

更何况,“整线布局”是当下锂电设备行业的发展主流。通过生产线全段设备的覆盖,企业能够引入大数据、AI等技术对全生产流程进行统一的智能化管理与监测,并形成效率与品质更上台阶的锂电生产综合解决方案。

就在华自科技收购精实机电的2017年,早已在前、中端设备市场占据优势的先导智能,并购了后端头部企业珠海泰坦,并完成了“覆盖锂电池全流程设备的整线解决方案”的开发。

近年来,资本争相涌入,锂电设备行业在频繁并购中已形成了多家具备“整线”供应能力的平台型企业。以至于专注部分设备的企业,一旦无法拿出具备显著竞争力的产品,就难以获取下游订单。

2021年9月,华自科技公告称,被宁德时代“砍掉”了4.81亿元订单,即是这一行业现状的真实展示。

特斯拉4680电池加剧挑战

今年特斯拉4680电池正式投产,跨越式地采用了多种前沿生产工艺,大幅促进了锂电设备行业的技术革新,这也使得华自科技面临更为残酷的竞争和挑战。

5倍容量、6倍功率、16%续航里程提升、生产成本大幅下降……4680电池较传统产品的巨大优势,使得各大锂电企业即便不向特斯拉供货,也得换上更先进的生产线并拿出能与之竞争的新一代产品。

“极致标准、极致可靠、极致制造与极致体系”的背后是“极致装备”。4680对生产设备先进性要求过高,使得“整线”企业难以吃下整个流水线的设备订单,这给专注于少数设备品类、并能拿出“高精尖”产品的企业提供了更多的市场机会。

不过,对于技术预研能力相对欠缺的华自科技而言,4680带来的却是更为严峻的挑战。

以化成技术为例,4680采用的是“串联化成”,相较传统的并联方式,能以更高效率、更低能耗完成激活工序。

实际上,在4680之前,比亚迪2020年3月发布的“刀片电池”,就已采用“串联化成”技术。

当年4月,后端设备龙头杭可科技就完成了“串联化成技术在刀片电池上的应用”。2021年9月,杭可科技如愿拿下了比亚迪5.22亿元设备大单。

反观华自科技,直到2022年中报,才披露对“串联化成电源系统”投入了55.58万元的开发支出,慢了不止一点点。

因此,在4680推动行业变革的2022年,华自科技在锂电后端设备市场表现不佳,也在情理之中。

况且,在区区55.58万元开发支出的背景下,该关键技术何时能突破、何时能打入新一代锂电产业链,还要打上大大的问号。

更加消极一点的判断是,在化成设备方面,公司与行业头部企业的技术差距,或许会越拉越大。

放眼未来,华自科技生产的另外两种锂电设备,即分容与测试产品,或将面临市场需求消失的局面。

业内一般认为,伴随化成工艺的进步、补锂技术的普及、全流水线质量控制水平的提升,当电池质量等级达到CPK2.0时,进行分容与测试的意义就不再明显,相关设备或将被主流锂电生产线取消。

很明显,整体市场前景虽好,但行业竞争激烈、技术挑战严峻,华自科技的锂电设备业务升级已刻不容缓。

然而,华自科技似乎对此意兴阑珊。完成精实机电收购没多久,公司就开始寻觅下一抹白月光。

锂电储能试点“钱景”难料

早在2018年12月底,华自科技就变更了工商信息,在经营范围加入了“储能电站及储能系统的设计、研发、销售、建设、运营、技术咨询及服务”,开启了在储能领域的探索。

2021年,华自科技参与郴州韭菜坪储能电站的建设工作,该电站为湖南省的电池储能示范项目,广受关注。

2021年4月,华自科技接下邵阳市城步苗族自治县的重点储能项目,即城步儒林100MW/200MWh 储能电站的建设。该项目首期工程50MW/100MWh已于今年年初并网且开始运营。

2022年初,华自科技抛出可转债预案,并于5月改为定向增发,拟募资9.1亿元,投入储能电站建设项目、工业园区“光伏+储能”一体化项目的建设并补充流动资金。

其中,城步儒林100MW/200MWh储能电站(即项目二期)投资4.71亿元,冷水滩区谷源变电站100MW/200MWh储能项目投资4.47亿元,2个项目合计投资9.18亿元,拟投入5.5亿元募集资金。

截至9月末,华自科技净资产为24.32亿元,9.18亿元的投资规模堪称押下重注。

定增预案显示,城步儒林项目的内部收益率(税后)为6.87%,静态投资回收期(税后)为8.94年(含建设期);冷水滩区谷源项目的内部收益率(税后)为5.90%,静态投资回收期(税后)为9.19年(含建设期)。

照此来看,虽然回本周期略长,但也并非不能接受。不过,细究之下,则发现其表述略显含糊,相关假设的合理性存疑。

因此,在定增问询函中,深交所直言:“用通俗易懂的语言说明募投项目的具体内容”。

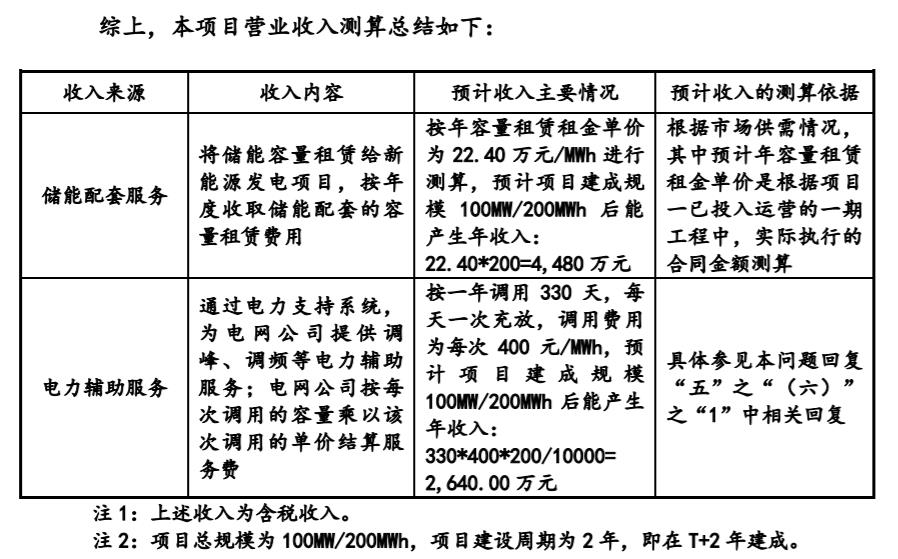

回复公告中,华自科技称其储能电站收入包括“储能配套服务”和 “电力辅助服务”两块。

来源 | 公司公告

其中,“储能配套服务”,即“已建成的储能服务规模全部出租给新能源发电公司”。

以城步儒林项目为例,由于项目一期的50MW/100MWh已获取合同年收入为2240万元(含税),据此测算,募投的二期项目建成后,这块收入将为4480万元/年(含税)。

但问题在于,单凭该块收入还无法覆盖项目的运营成本。例如,城步儒林一期在今年前三季度的储能配套服务收入为1527.52万元,而电站的营业总成本为1888.17万元。

第二项收入来源是 “电力辅助服务”,即“为电网公司提供调峰、调频等服务”。简单来说,就是在用电低谷期购电储能,高峰期放电收钱,并赚取其中差价。

据华自科技测算,其差价为0.20992元/千瓦时,其中,因今年8月湖南配套政策减免的“输配电价”和“政府基金及附加”,合计贡献了0.10197元/千瓦时。

也就是说,该业务一半的毛利空间,皆由政策而来。万一未来政策有变呢?

在使用量方面,华自科技测算的依据是一期项目“在2022年5月中至6月末连续的51天”的“深度调峰调用”的用电量。

这个时间段的选择也有玄机。

众所周知,夏天为湖南用电最高峰时期,且由于今年夏季温度高、降水少,是水电供应偏少、居民空调使用较多的一年。

华自科技按特殊年份的用电高峰期来测算调用电量,未免有些不够审慎。

此外,“深度调峰”对电池组寿命造成的损耗会更为严重。若按华自科技“每天一次充放”的计算方法,则其电池产品的折旧亦应当有所调整。

实际上,华自科技对其锂电池电池仓的折旧计算年限,长达10年。

据公告披露,华自科技两个储能电站皆使用磷酸铁锂电池。从理论上来说,磷酸铁锂的循环次数为3000次以上,即便容量会逐渐缩减,也不是没有坚持十年的可能。

但磷酸铁锂只是正极,而常见的负极材料即石墨负极的循环次数往往不会超过1000次,新一代硅基负极的使用寿命更短。

如果按照“每天一次充放”的方式来使用,千次的循环只需三年,就将消耗殆尽。

即便以中天科技为代表的华自科技供应商们拥有一定技术手段,通过加钝化膜等方式在一定程度上提升负极寿命,但材料终有极限,电池组能否撑过5年,还是未知数。

在问询函的回复中,华自科技并未披露其电池折旧年限的具体假设依据。其实,这恰恰是最大的一块项目成本。

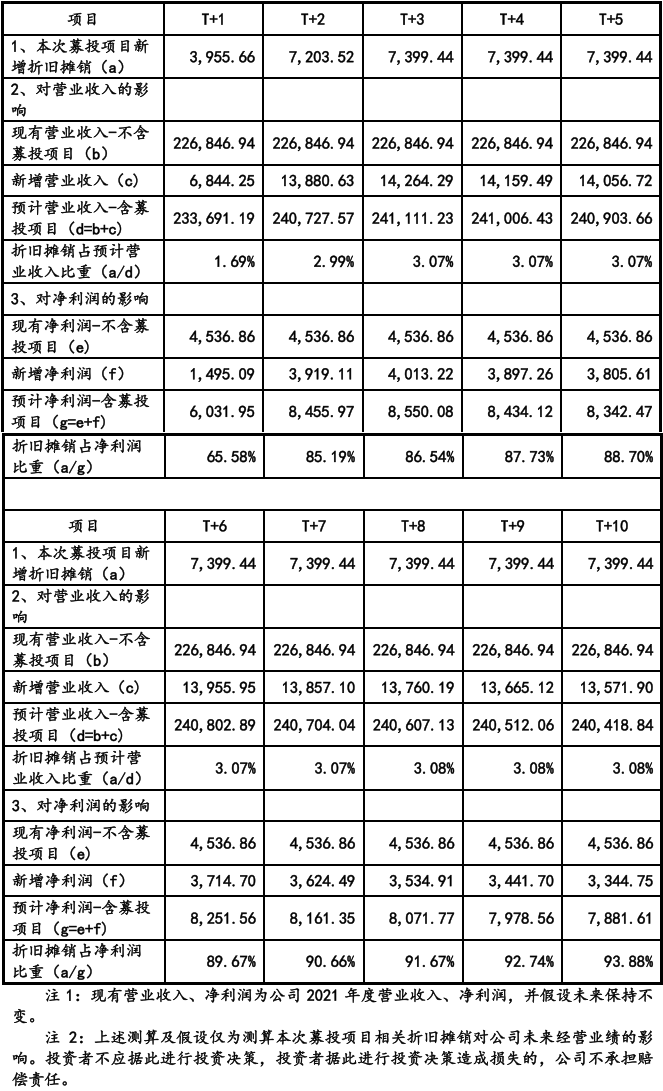

来源 | 公司公告

在对问询函的答复中,华自科技披露的表格显示,本次募投项目新增折旧摊销额将自T+3年起稳定在7399.44万元的高位,折旧占净利润的比重将从T+1的65.58%持续上升,在T+10年达到93.88%。

假设将电池组预估的10年折旧周期改为5年,该表中的净利润恐怕将被折旧费用吞噬殆尽。

锂电池储能境地尴尬

尤为关键的是,在国内储能产业的发展中,锂电池储能正处在一个尴尬的境地。

现有储能方式主要有两种,抽水蓄能和电化学储能。其中,电化学储能主要包括锂电池、钠电池两种。

目前,抽水蓄能技术早已成熟。动辄规模上GW、使用寿命长达30年,即便场景受限,抽水蓄能仍较锂电池具有显著的经济优势,是行业投资建设的主流。

例如,南网储能(原名文山电力)近期增发,93亿元的募资总额中,72.1亿元用于抽水蓄能,而仅拿9.9亿元建设电化学储能。

当然,由于抽水蓄能受地理限制较多,更难以配合光伏、风电等新能源发电厂,电化学储能的发展必要且紧迫。

但是,相对于越来越贵的锂电池,正在快速发展中的钠电池,或许才是电化学储能的“正确打开方式”。

相对于锂电池,钠电池主要劣势在于“重”。不过,重量对于新能源汽车的续航很关键,对于储能场景却没啥影响。

相反,目前钠资源价格2元/KG,锂资源高达150元/KG,钠电池的原料成本优势巨大,且安全性更高。

实际上,锂电池市占率最高的宁德时代,早在2021年7月就已发布了其首代钠离子电池产品。中科海钠、传艺科技、华阳股份等一批企业也在按GW的步伐快速新建钠电池产能。

此外,无论是正负极还是电解液,锂电产业链内的主流企业大多在快速推进钠离子电池的布局,振华新材、杉杉股份、多氟多等企业已实现小批量供货。

钠电池储能普及的时代,或已近在咫尺。一旦钠电池使用条件成熟,相比之下成本高企的锂电池储能,并不具备市场竞争优势。

某种意义上,目前各地众多锂电池储能试点、示范项目,或许更多是在验证模式、积累经验,为钠电池储能时代铺平道路罢了。

在此背景下,如南网储能(原名文山电力)等大型国企在兴修抽水蓄能之余,以少量资金参与锂电储能试点,是理所应当且义不容辞的。

但作为规模较小的民营上市公司,华自科技在自身锂电设备主业面临严峻挑战的情况下,重金押注锂电池储能试点,这一行为是否符合商业逻辑、是否符合广大股东利益,确实有些令人费解。