2022-06-10

转载自微信公众号湘股策(xiangguce)

作者 | 小刀哥

万万没想到,浓眉大眼的安克创新踩雷了。

事情要从一年前说起。2021年4月20日下午,安克创新2020年度股东大会审议通过了10项议案。其中9项获得全票通过,唯有《关于使用闲置自有资金购买理财产品的议案》遭24700股反对。

该议案同意公司使用不超过50亿元(含)的闲置自有资金购买理财产品,包括但不限于银行理财产品、信托产品;由董事长行使投资决策权,并由公司财务部门负责具体执行。

很明显,当时,有一位或者几位小股东对于安克创新的理财能力表示了担忧。

很不幸,一年之后,小股东的担忧照进现实。

就在此次股东大会召开后不久,安克创新斥资1亿元,通过招商银行长沙分行认购了一款地产信托产品。如今,这款信托计划下待回收本金及投资收益正面临着逾期风险。

香菇君进一步穿透发现,这款信托产品的底层资产来自阳光城。对,就是那家逾期债务超300亿的千亿房企阳光城。

如此一来,等待安克创新的,恐怕将是旷日持久的催收、诉讼,1亿元理财本金何时能收回要打一个大大的问号。

实际上,在上述股东大会前一周,2021年4月14日,秉持“高杠杆、高周转”策略的阳光城公布了2020年年报,净利润52亿,看起来很美。

财报的另一面是,公司总负债为2930亿,有息负债总额为1060亿元,净负债率达94.90%,令人肝颤。

年报一面世,外界对于阳光城高负债的评价就四个字——“隐形炸弹”。

也许是家大业大,安克创新却对此风险视而不见,转头豪掷1亿买理财。

一年过去,“隐形炸弹”真的爆了。深交所当然不能假装没看见,安克创新的理财产品逾期公告一出,就火速下达了关注函。

6月10日,安克创新对诸多疑问进行了格式化回复,却依然难以向投资人回答:为何偏偏选了地产信托?购买之前是否有风险评估?投后是否有跟踪评价?1亿元到底何时能收回?

这一连串必答题,安克创新及其猪队友中航信托、招商银行长沙分行,想好答案了吗?

1亿元信托理财逾期

2022年5月31日晚间,安克创新发布《关于理财产品到期本金和收益延期兑付的公告》,将此次公司买理财“踩雷”的来龙去脉公诸于众。

大约一年之前,2021年6月21日,安克创新以自有资金1亿元,通过招商银行长沙分行认购了该行代销的“中航信托·天启【2019】651号长沙中泛贷款集合资金信托计划”(简称中航651号信托产品),认购期限为356天,持有期间为2021年6月21日至2022年6月12日,对应的业绩比较基准为5.5%。

中国信托登记有限责任公司门户网站显示,中航651号信托产品存续期限为36个月,主要投向行业为房地产业,资金运用方式为信托贷款。

2022年5月27日,眼看产品就要到期了,安克创新突然收到中航信托发来的一则延期公告:“截至本公告日,借款人未按约定支付应付的贷款本金及利息,担保人亦未履行担保义务。受托人根据信托文件,决定延长存续的信托单位受益权期限。为最大限度保障受益人权益,受托人已启动司法程序追索并同步采取了诉前财产保全措施。”

通俗地说,借款人没按约定还本付息,担保人也没帮着还钱,中航信托已经启动司法程序要账了。

截至5月31日,安克创新共收到中航651号信托产品投资收益275.75万元。剩余信托产品本金1亿元及260.68万元投资收益,原拟定于2022月6月12日到期。

收到延期公告后,安克创新开始了一连串操作,包括:成立专项工作小组,专人负责项目跟踪,并向中航信托发送问询函要求了解情况;保留对借款人、受托人、代销银行等相关方的法律追索权利等。

安克创新表态,将通过各种合法合规方式,包括但不限于司法途径,最大程度减少公司潜在损失,维护上市公司利益及广大投资者利益。

资金投向阳光城子公司

安克创新“踩雷”,深交所不会坐视不管。相关公告披露的第二天,6月1日,安克创新就收到了深交所的关注函。

6月9日晚间,安克创新发布回复公告,对相关信息做了进一步披露。

回复公告显示,中航651号信托计划属于固定收益类产品,投资于债权类资产的比例不低于80%,约定募集总额不超过25亿元,底层资产为上市房企阳光城集团股份有限公司(简称阳光城,证券代码000671)旗下长沙中泛置业有限公司(简称长沙中泛)的“阳光城·尚东湾”项目,资金实际投向用于该项目的开发建设。

根据代销行招商银行长沙分行提供的资料显示,截至2021年6月21日安克创新申购前,该信托产品余额为6.19亿元,对应抵押物估值为9.88亿元,抵押率不超过70%,可足额覆盖融资总额;阳光城为长沙中泛到期偿还信托贷款本息提供连带责任保证担保。

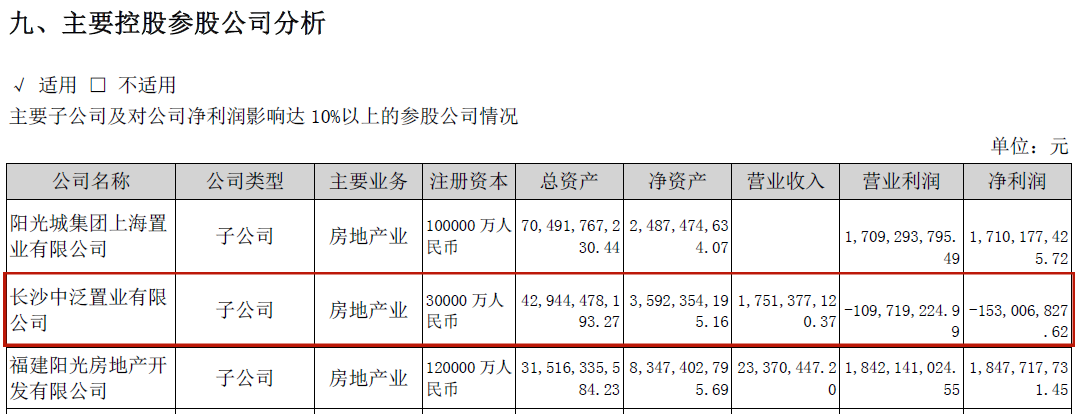

查询国家企业信用信息公示系统,长沙中泛实为阳光城全资孙公司,但在年报中,长沙中泛以“子公司”的名义出现。

阳光城2016年年报显示,当年,阳光城斥资34.7亿元收购长沙中泛100%股权,并于年内完成85%股权的工商变更。

当时,长沙中泛在长沙持有18宗地块,土地面积60.17万平方米。在此基础上,阳光城在武广新城片区打造了330万平方米(规划建筑面积)的大盘“阳光城·尚东湾”,目前,该项目仍在开发中。

翻阅阳光城2016年以来的历年年报,对于长沙中泛的经营情况言之甚少。据2021年年报显示,长沙中泛实现营收17.51亿,亏损1.53亿;截至年末,总资产429.44亿,净资产35.92亿,资产负债率高达92%。

众所周知,房地产的开发需要大量资金投入,阳光城为长沙中泛的融资提供了强力支持。香菇君粗略统计,截至2021年末,阳光城为长沙中泛提供的、尚未履行完毕的担保额度合计高达108.9亿元,实际担保金额合计33.278亿元。

阳光城债务违约逾300亿

问题是,高杠杆运作的阳光城自身难保。

2021年,阳光城营收425.26亿,同比下降48.25%;亏损69.52亿,同比下降233.17%。

2022年第一季度,阳光城经营情况进一步恶化,仅实现营收18.57亿,同比下降75.32%;亏损14.97亿,同比下降408.32%。

不出意料,阳光城加入到大型房企的爆雷队伍中。

2021年11月1日,大公将阳光城的评级展望调整为负面,主体信用等级维持不变;东方金诚不仅将阳光城的评级展望调整为负面,而且下调了主体信用等级。

2021年12月28日,阳光城公告,大股东阳光集团及其全资子公司东方信隆的部分持股被司法冻结,申请人为华夏银行。

2022年1月29日,阳光城公告境内债违约,“21阳光城MTN001”无法按期付息。

2月17日,阳光城公告境外债违约,两只美元债未能按期支付利息。

2月份,众多信用评级机构纷纷下调阳光城的主体信用等级,而且评级展望维持负面。

4月30日,阳光城公告称,受宏观经济环境、行业环境、融资环境叠加多轮疫情影响,公司流动性出现阶段性紧张。截至当日,已到期未支付的债务本金合计301.91亿元,正与金融机构或其他合作方进行谈判。

如今,安克创新“踩雷”中航651号信托产品,又要为阳光城庞大的债务违约规模添上一笔。

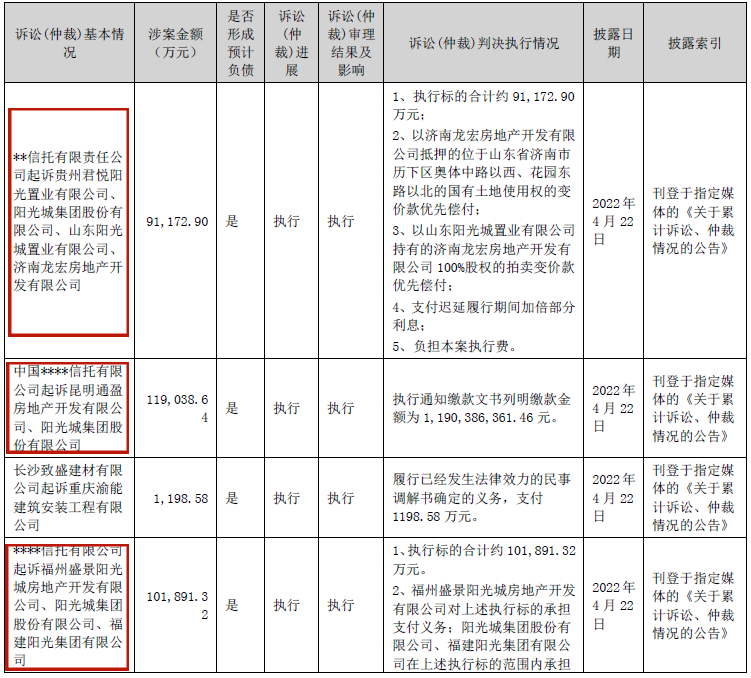

如何收回这1亿多元本息?估计最终对簿公堂的可能性较大。此前,已有信托公司追债先例。

2021年年报显示,截至发布日(2022年4月30日),阳光城及其控股子公司连续十二个月内累计收到相关法院执行文书涉及正在执行,且单项涉案金额超过1000万元的案件金额合计为31.33亿元。

在年报披露的4起被执行案件中,3起由信托公司发起,涉案金额合计高达31.21亿元。

内控流程失效

这笔信托理财的底层资产已经很清楚,投资人不清楚的是,安克创新到底是如何精准踩到这颗雷的?

深交所一看就是个明白人,关注函第一问就直指公司的内控制度。

灵魂发问是这样的:请你公司说明公司针对购买理财产品业务已制订的内部控制制度,在购买此理财产品前你公司是否按照内部控制制度对相关产品进行客观的风险评估,公司相关责任部门是否尽到合理的审查义务,并说明在受托人已有部分产品出现兑付风险的情况下仍购买其信托产品的原因及合理性。

回复公告中,安克创新做了详尽解释,好像什么都说了,又好像什么都没说。

总的说起来,安克创新认为针对购买理财产品,公司制定了完备的内控制度,进行了必要的风险评估和跟踪。

一整套完美操作下来,踩坑了。

长期以来,因投资回报高,地产信托一直是各大信托机构热衷业务之一。但最近几年,地产行业景气度下降,众多房企深陷债务危机,信托违约事件频发,一堆信托机构纷纷“踩雷”,翻船的除了阳光城,还有恒大、华夏幸福、蓝光、泰禾等,全是一水的千亿房企。

据用益信托网统计,就在安克创新认购中航651号信托之前,2021年1—5月,信托行业共发生103起违约事件,违约金额约409.33亿元。其中,地产信托成为“违约大户”,共发生26起违约事件,违约规模约170.82亿元,涉及房地产融资主体19家,信托公司12家。

上述数据,均来自于公开信息,搜集起来并无太大难度。安克创新购买理财的时间是当年6月,但凡多问几次“度娘”,也不会跳进地产信托的坑。

按照回复公告的说法,安克创新根据中航信托和招商银行长沙分行提供的信息,对中航651号信托产品的主要要素进行了谨慎评估。

简单说,把锅甩给了受托人中航信托和代销银行招商银行长沙分行。

安克创新解释称,中航信托实力强劲,连续六年获得中国信托业协会评级A级,现任行业协会会长单位,主要经营指标位于68家信托公司前十,且中航信托风控很到位。安克创新同时称,招商银行长沙分行对代理销售产品进行了严格筛选。

好嘛,这意思我算明白了,上市公司内控规范,信托公司实力强劲,代销银行严格筛选,要怪就怪这挨千刀的阳光城不够阳光。

行吧,你说的都对。1个亿买就买了,持续的跟踪评价总要有吧。

安克创新在回复公告中表示,“根据公司内部管理制度,针对已申购的理财产品,公司持续跟踪委托理财资金的进展及安全状况,针对或有的异常情况及时进行上报。”

如前文所述,2021年11月1日大公和东方金诚下调评级展望,阳光城的债务危机爆发已现端倪,至今已有7个月。

其间,信托资金投向的阳光城·尚东湾项目还曾经历过停复工,这在长沙楼市也并非秘密。

但安克创新并无只字片语见诸公告,直至临近产品到期、接到中航信托的一纸延期公告,才如梦初醒,匆忙应对。

难道这7个月来,对于中航651号信托产品的兑付风险丝毫没有察觉?咱也不知道,咱也不敢问。

“踩雷”中航651号信托,也引发了深交所对安克创新其他理财产品担忧。

回复公告显示,截至6月9日,公司的大额存单、结构性存款、券商保本收益凭证等保本型理财余额11.77亿;银行理财余额5.35亿;资管计划产品余额1.65亿;信托理财产品余额6.73亿。

除“中航651号信托”外,其他信托产品底层资产主要投向均与房地产无关,而且“公司其他持仓产品尚未出现逾期迹象,且逾期风险相对较低”。